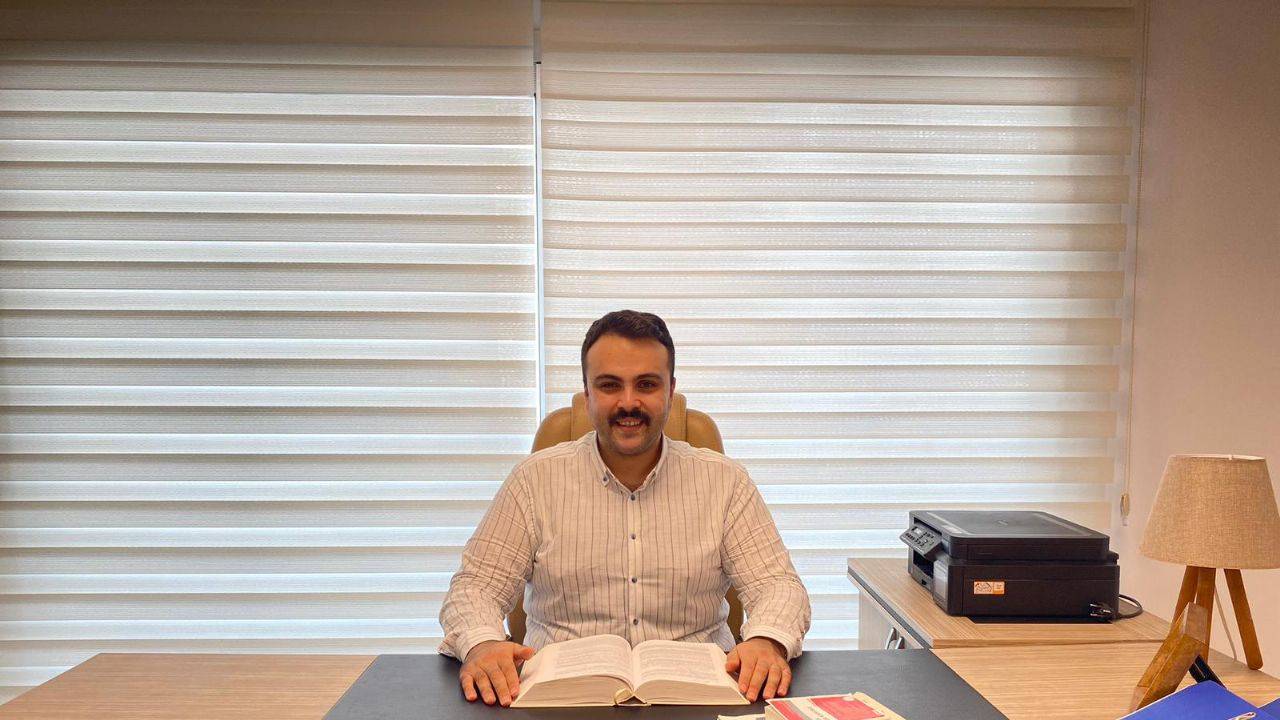

Sosyal medyada da geniş yankı bulan bu durum, bankalar ve müşteriler arasında güven ilişkisinin yeniden sorgulanmasına neden oldu. Peki, bu tür dolandırıcılık olaylarında bankalar gerçekten ne kadar sorumlu? Yargı bu konuda ne diyor ve vatandaşların hakları neler? Gelin, bankacılık sektörü ve hukuk düzenlemeleri ışığında bu soruları daha ayrıntılı bir şekilde Avukat Oğuzhan Kalkan'ın değerlendirmesiyle inceleyelim.

Dolandırıcılığın Kapsamı ve Yaygın Yöntemler

Banka dolandırıcılığı denildiğinde akla ilk gelen yöntemlerden biri, sahte internet siteleri ve mobil uygulamalar aracılığıyla yapılan bilgi hırsızlıklarıdır. Dolandırıcılar, bankaların logosunu ve web sayfasını birebir taklit eden sahte siteler oluşturup, kullanıcıların hesap bilgilerini ele geçirirler. Bunun yanında, SMS ve e-posta yoluyla gönderilen sahte bildirimlerle müşteriler yönlendirilir ve hesap bilgileri dolandırıcıların eline geçer. Örneğin, “Hesabınızda şüpheli bir işlem tespit edildi. Şifrenizi değiştirmek için tıklayın” gibi mesajlar, kullanıcıları tuzağa çekmek için yaygın olarak kullanılan yöntemler arasındadır. Bu yöntemlerle müşteri hesaplarına giren dolandırıcılar, hesaplardaki paraları kısa sürede farklı hesaplara aktararak izlerini kaybettirirler.

Bir diğer yaygın yöntem ise, sosyal mühendislik olarak adlandırılan ve dolandırıcıların telefonda kendilerini banka görevlisi, polis ya da savcı olarak tanıtarak vatandaşları ikna etmeye çalıştığı yöntemdir. Bu yöntemle dolandırıcılar, müşterilerin hesap bilgilerini, kimlik numaralarını ve telefonlarına gelen onay kodlarını ele geçirerek işlem yaparlar. Özellikle Akbank özelinde son dönemde ortaya çıkan söylentilerde bu tür vakaların arttığı ve müşterilerin mağduriyet yaşadığı belirtilmektedir.

Bankanın Sorumluluğu: Yargıtay'ın Emsal Kararları

Bankaların bu tür dolandırıcılık olaylarında sorumluluğu konusunda Yargıtay'ın çeşitli kararları bulunmaktadır. Özellikle Yargıtay 13. Hukuk Dairesi'nin 2010/18865 E. ve 2011/2207 K. sayılı kararı, bankaların sorumluluğu açısından önem arz etmektedir. Bu karara göre, bir bankanın müşterisinin bilgisi dışında yapılan işlemler sonucunda hesabından para çekilmişse ve bu durum bankanın yeterli güvenlik tedbirlerini almaması nedeniyle gerçekleşmişse, banka müşterisinin zararını tazmin etmekle yükümlüdür.

Kararın gerekçesinde, bankaların güvenli bir sistem kurarak müşterilerinin işlemlerini koruma sorumluluğuna vurgu yapılmıştır. Örneğin, müşterinin hesabından olağandışı bir transfer yapıldığında banka tarafından müşteriye haber verilmemesi veya bu işlemin güvenlik duvarlarından geçmesine izin verilmesi durumunda, banka ağır kusur kapsamında değerlendirilebilir ve müşteriye tazminat ödemek zorunda kalabilir. Akbank ile ilgili yaşanan son dolandırıcılık iddialarında da benzer bir durumun olup olmadığının araştırılması gerekmektedir.

Akbank Üzerine Dolaşan Söylentiler: Gerçek mi, Yanılsama mı?

Akbank'ın son dönemde dolandırıcılık iddiaları ile gündeme gelmesi, hem bankanın hem de müşterilerinin güvenlik açısından zafiyet yaşayıp yaşamadığı sorusunu gündeme getirdi. İddialara göre, bazı Akbank müşterilerinin hesaplarına bilgileri dışında erişim sağlandığı ve bu hesaplardan yüksek miktarlarda paraların başka hesaplara aktarıldığı öne sürülüyor. Ayrıca, bu işlemlerin sonrasında bankaya yapılan başvurulara rağmen mağduriyetlerin giderilmediği ve mağdurlara sorumluluğun kendilerinde olduğu yönünde yanıtlar verildiği iddia ediliyor.

Bu tür olaylarda, öncelikle dolandırıcılığın nasıl gerçekleştiğinin tespiti önemlidir. Eğer dolandırıcılık bankanın güvenlik zafiyetlerinden kaynaklanıyorsa, banka müşterinin zararını karşılamak zorundadır. Ancak dolandırıcılığın müşteri tarafından yapılan dikkatsizlik veya ihmal sonucu gerçekleştiği tespit edilirse, bankanın sorumluluğu ortadan kalkabilir. Bu noktada önemli olan, her bir vakanın ayrı ayrı incelenmesi ve dolandırıcılığın nasıl gerçekleştiğinin net bir şekilde ortaya konulmasıdır.

Bankanın Sorumluluğunu Belirleyen Kriterler

Bankaların müşterilerine karşı olan sorumluluğu, Türk Borçlar Kanunu, Bankacılık Kanunu ve ilgili diğer mevzuatlarla düzenlenmiştir. Ayrıca, Tüketici Hakem Heyetleri ve Yargıtay'ın çeşitli kararları da bankaların sorumluluğunu belirlemede yol gösterici niteliktedir. Bankanın sorumlu tutulabilmesi için aşağıdaki şartların sağlanması gerekmektedir:

- Güvenlik Açığı veya İhmal: Bankanın güvenlik sistemlerinde bir açık olması veya müşterinin yaptığı işlemlerle ilgili gerekli tedbirleri almaması.

- Müşteri Bilgilendirilmesinin Yapılmaması: Şüpheli işlemler sırasında bankanın müşteriyi bilgilendirme yükümlülüğünü yerine getirmemesi.

- Kusurun Banka Tarafından Kaynaklanması: Dolandırıcılığın gerçekleşmesinde bankanın ağır ihmali veya kusurunun tespit edilmesi.

Yargıtay 11. Hukuk Dairesi'nin 2019/452 E. ve 2019/7245 K. sayılı kararında da bu kriterler vurgulanmış ve bankanın, müşterinin bilgilerinin güvenliği için en üst seviyede önlemler almakla yükümlü olduğu belirtilmiştir. Kararda ayrıca, dolandırıcılığın önlenmesi için çift aşamalı doğrulama gibi ek güvenlik tedbirlerinin önemine de değinilmiştir.

Müşterilerin Hakları ve Yapabilecekleri

Dolandırıcılık vakalarında mağdur olan müşterilerin öncelikle bankaya yazılı olarak başvurmaları ve yapılan işlemler hakkında detaylı bilgi talep etmeleri gerekmektedir. Eğer banka tarafından tatmin edici bir yanıt alınamazsa, müşteriler tüketici hakem heyetlerine veya doğrudan mahkemeye başvurarak zararlarının tazminini talep edebilirler.

Ayrıca, bankaların dolandırıcılık vakalarını daha ciddiye alması ve müşteri hizmetlerinin bu tür olaylarda daha çözüm odaklı olması gerekmektedir. Dolandırıcılık mağduru bir müşteriye “Bu sizin hatanız, biz sorumlu değiliz” demek yerine, dolandırıcılığın nasıl gerçekleştiğinin detaylı bir şekilde incelenmesi ve müşterinin mağduriyetinin giderilmesi için işbirliği yapılması gerekmektedir.

Bankalar Müşterileri Nasıl Koruyabilir?

Bankaların, dolandırıcılık vakalarının önlenmesi için güvenlik politikalarını gözden geçirmeleri ve geliştirmeleri gerekmektedir. Bunun yanında, müşterilere düzenli bilgilendirmeler yapılmalı ve internet bankacılığı ile mobil bankacılık kullanımı sırasında dikkat edilmesi gereken hususlar vurgulanmalıdır. Örneğin, sahte SMS'ler ve e-postalar konusunda düzenli bilgilendirme yapılması, müşteri hesaplarında olağandışı bir hareket tespit edildiğinde anında bilgilendirme yapılması, çift aşamalı doğrulama sistemlerinin zorunlu hale getirilmesi gibi önlemler alınabilir.

Sonuç ve Değerlendirme

Bankalar ve müşteriler arasında güven ilişkisi üzerine inşa edilen bankacılık sistemi, özellikle dolandırıcılık olayları yaşandığında büyük bir sınavdan geçmektedir. Hukuki anlamda, bankalar müşterilerine karşı güvenliği sağlama, bilgi ve verileri koruma yükümlülüğü altındadır. Türk Borçlar Kanunu'nun genel hükümlerine göre bir sözleşme ilişkisi niteliği taşıyan banka-müşteri ilişkisi, bankanın özen borcunu yerine getirmesini zorunlu kılmaktadır. Bu özen borcu, bankaların müşterilerinin hesaplarında yapılacak işlemleri dikkatle takip etmesini ve şüpheli işlemleri engellemek için gerekli tüm tedbirleri almasını gerektirir.

Yargıtay'ın yerleşik içtihatları da bankaların bu sorumluluğunu açıkça ortaya koymaktadır. Özellikle Yargıtay 11. Hukuk Dairesi'nin 2010/18865 E. ve 2011/2207 K. sayılı kararında, banka ile müşteri arasındaki güven ilişkisinin zedelenmemesi ve bankanın özen borcunu ihmal etmemesi gerektiği vurgulanmıştır. Bu karara göre, dolandırıcılık olaylarının bankanın kusuru veya güvenlik zafiyeti nedeniyle gerçekleşmesi durumunda, banka müşteriye karşı tazmin yükümlülüğü altına girer. Bu yükümlülük, bankanın ağır ihmal veya kusur hallerinde ortaya çıkmakta ve bankanın güvenlik önlemlerini etkin bir şekilde yerine getirip getirmediğinin titizlikle incelenmesi gerektiği belirtilmektedir.

Bu tür davalarda, mahkemeler öncelikle dolandırıcılığın hangi yöntemlerle gerçekleştirildiğini ve bu yöntemlerin banka tarafından önlenip önlenemeyeceğini değerlendirir. Örneğin, müşteri bilgisi dışında yapılan işlemler sırasında bankanın şüpheli işlem algılama mekanizmasının çalışmaması veya müşteriye anında bilgilendirme yapılmaması gibi durumlar, bankanın kusurlu davranışını ortaya koyan unsurlar olarak değerlendirilebilir. Bu gibi durumlarda, mahkemeler bankanın ağır ihmali olduğuna karar verirse, müşteri zararının tazmin edilmesine hükmedebilir.

Öte yandan, Yargıtay kararları incelendiğinde, dolandırıcılığın müşterinin kendi dikkatsizliği veya hatası nedeniyle gerçekleştiği durumlarda, bankanın sorumluluktan kurtulabileceği de görülmektedir. Bu kapsamda, müşterinin şifresini üçüncü kişilerle paylaşması, sahte internet sitelerine veya uygulamalara kendi isteğiyle giriş yapması ve bu tür durumlarda bilgi güvenliğini ihlal eden davranışlar sergilemesi, bankanın sorumluluğunu azaltan veya ortadan kaldıran unsurlar olarak değerlendirilmektedir.

Akbank özelinde son dönemde ortaya çıkan dolandırıcılık iddialarında, bankanın sorumluluğunun incelenebilmesi için öncelikle bu olayların nasıl gerçekleştiğinin ve hangi güvenlik önlemlerinin ihlal edildiğinin detaylı bir şekilde araştırılması gerekmektedir. Eğer Akbank'ın güvenlik prosedürlerinde bir ihmal veya zafiyet tespit edilirse, yargı nezdinde bankanın kusurlu bulunma ve müşteriye tazminat ödemeye mahkum edilme olasılığı gündeme gelebilir. Ancak bunun tespiti, hukuki bir süreç gerektiren teknik bir incelemeyi ve bilirkişi raporlarını gerekli kılacaktır.

Avukat Oğuzhan Kalkan olarak, bu tür dolandırıcılık davalarında bankaların ve müşterilerin hak ve yükümlülüklerini detaylı bir şekilde ele almak gerektiğini söylemeliyiz. Bankalar, müşterilerine karşı bilgi güvenliği ve işlem güvenliği sağlama borcu altındadır. Müşteriler ise dikkatli davranarak kimlik bilgilerini ve şifrelerini korumakla yükümlüdürler. Bankanın güvenlik açığına dayanan bir kusurunun veya ihmalinin olduğu durumlarda ise, müşterinin zararının tazmini talep edilebilir ve mahkemeler genellikle bu tür durumlarda bankaları sorumlu tutmaktadır.

Dolayısıyla, banka dolandırıcılığı vakalarında, her olayın kendine özgü koşulları dikkate alınarak hukuki süreçlerin titizlikle yürütülmesi ve hak arama yollarının sonuna kadar kullanılmasında yarar vardır. Sonuç olarak, hukuk devletinin temel ilkesi olan adaletin tecelli edebilmesi için bu tür davalarda hem bankaların hem de müşterilerin hakları dengeli bir şekilde korunmalı ve her iki tarafın da yükümlülüklerini yerine getirip getirmediği objektif bir şekilde değerlendirilmelidir.